対応急務!インボイス制度対応とあわせて経理事務のデジタル化が不可欠

改正電帳法により請求書等の電子的保存がやりやすくなりましたが、2023年10月から始まるインボイス制度では、経理業務の負担が増大すること予想されています。

電子帳簿保存法対応とインボイス制度対応をあわせて検討しながら、経理事務のデジタル化を進める必要があります。

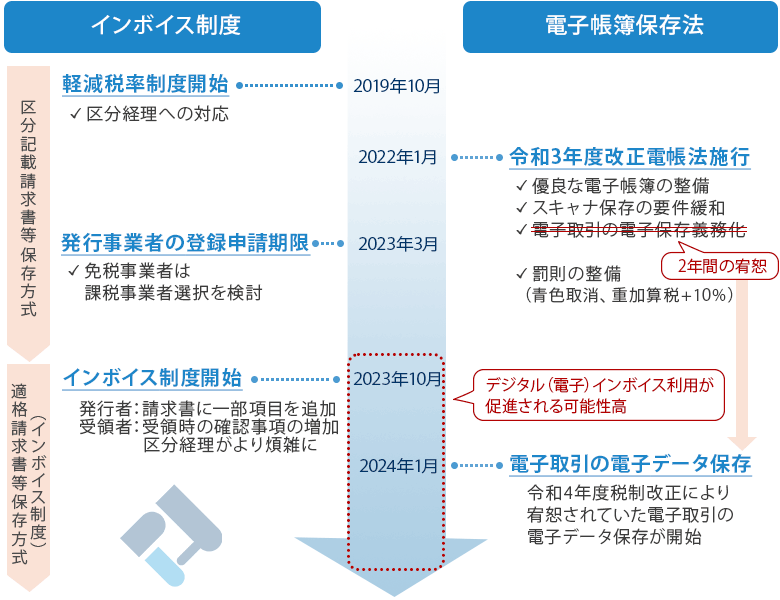

インボイス制度・電子帳簿保存法の対応スケジュール

2024年1月から電子取引情報は電子データで保存することが必要!

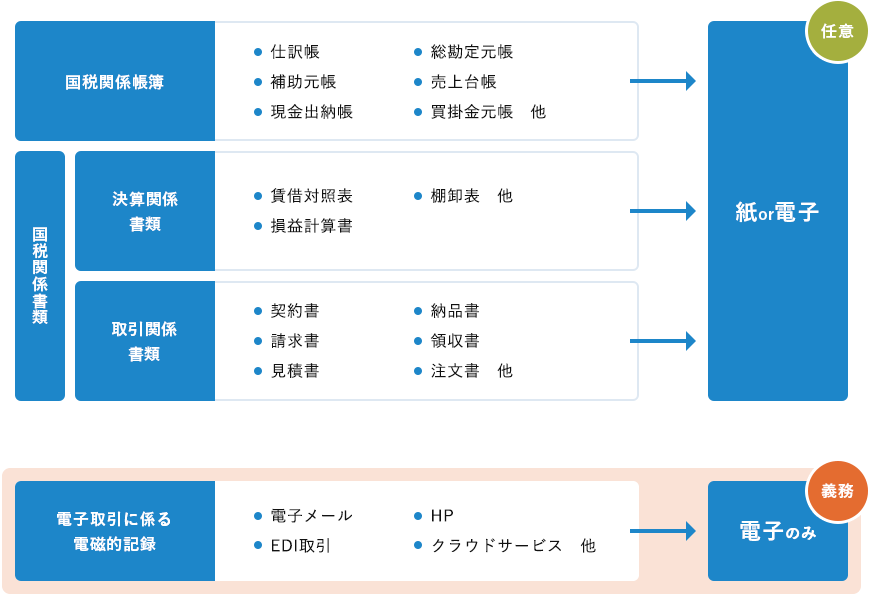

以下のように、電子取引(メールやWebで受領した領収書・請求書)でやりとりした取引情報については、電子帳簿保存法上の要件を満たしたデータ保存が義務付けられます。

保存を義務付けられるのは、法人税または申告所得税の納税者です(消費税のみの納税者は対応不要)。

[法人税または申告所得税の納税者]

電子取引情報は電子データで保存!

2024年1月からメールやWebで受領した領収書・請求書(電子取引)は、

電子帳簿保存法上の要件を満たしたデータで保存しましょう。

電子データでの保存が必要になる電子取引例

電子取引とは「取引情報の授受を電磁的方式により行う取引」のことをいいます。

電子メール、ホームページ、EDI取引により取引情報を授受する取引などがこれにあたります。

1. まずは自社で取り扱っている電子取引を把握しましょう

電子取引の電子データ保存を実現するためには、まず、自社でどのような電子取引があるのか把握する必要があります。

誰が(経理や営業担当者など)、どのような方法(電子メールやホームページ、クラウドサービスなど)で発行/受領しているのか、また、月々の取り扱い件数はどの程度かといった自社の電子取引の取り扱い状況を把握します。

2. 電子取引の保存方法を検討しましょう

電子取引の電子データ保存義務化は、従来の紙を中心とするアナログな業務から電子データによるデジタルな業務への移行を意味し、そのために対応すべき事項は想像以上に多く、早急な対策が必要となります。

2年間の宥恕期間が設けられたからといって後回しにすることなく、余裕を持ったスケジュールで開始に備えましょう。

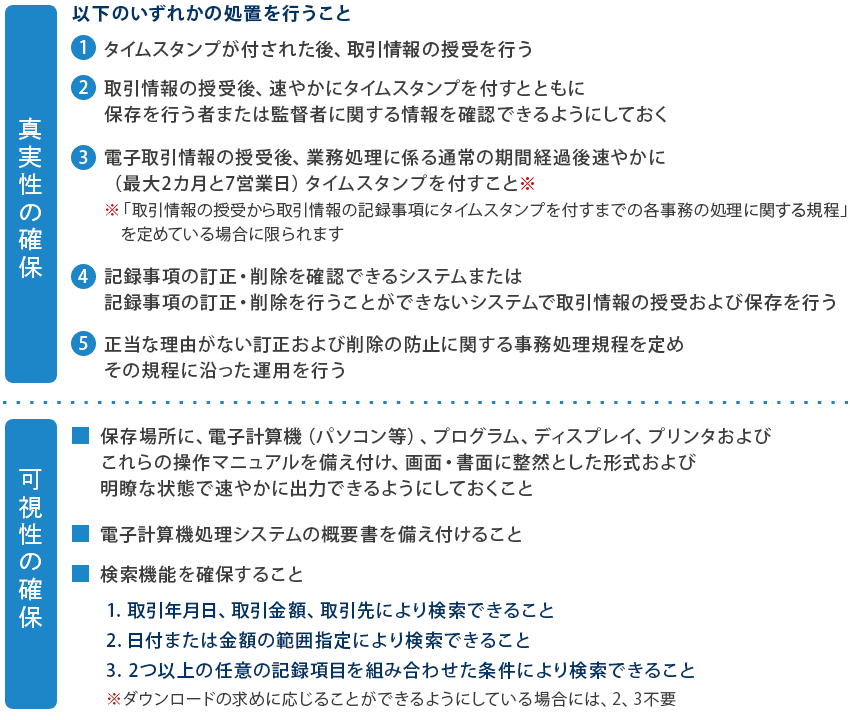

電子取引の保存要件を満たすには?

電子取引を電子的に保存する際には、真実性の要件(保存されたデータが改ざんされていないこと)と、可視性の要件(保存されたデータを容易に検索・表示できること)を満たす必要があります。

これらの要件はシステムを導入せずに対応することも可能ですが、大きな手間がかかることが想定されることから、電子取引の電子データ保存に対応したシステムの活用をおすすめします。

| システムを導入する | 真実性の要件 | システムの選定にあたっては、タイムスタンプを付すことができる(要件①②③)または取引情報の授受および保存について訂正や削除の履歴を確認できる、もしくは、訂正や削除ができない(要件④※)ことを確認しましょう ※他者であるクラウド事業者が提供するクラウドサービスにおいて取引情報のやりとり・保存をし、利用者側では訂正削除できない、または訂正削除の履歴がすべて残るクラウドサービスである場合に要件④を満たすことになります |

|---|---|---|

| 可視性の要件 | 検索機能に対応しているか(取引年月日その他の日付、取引金額、取引先で検索することが可能か)を確認しましょう | |

| システムは導入しない | 真実性の要件 | 正当な理由がない訂正および削除の防止に関する事務処理の規程を定めましょう(要件⑤) |

| 可視性の要件 | 以下の方法を検討します 1.規則性のあるファイル名を付し、任意のフォルダに保存する 2.ファイル名に連番を付し、エクセル等で索引簿を作成し、任意のフォルダに保存する ※詳細は、国税庁ウェブサイトの電子帳簿保存法一問一答【電子取引関係】問12を参照 |